آموزش قدم به قدم دریافت کد رهگیری مالیاتی برای درگاه پرداخت

احتمالاً به تازگی تصمیم گرفتهاید کسب و کار اینترنتی خود را راهاندازی کنید و در اولین قدمها با عبارت ترسناک “مالیات” روبرو شدهاید. کاملاً حس و حالتان را درک میکنم. پرداخت مالیات برای کسب و کاری که نوپا است و هیچ دیدی نسبت به درآمد، هزینهها و … ندارد، کمی دلهرهآور است. در این مقاله میخواهیم به شما بگوییم این ترس و دلهره شما بی دلیل است!

متاسفانه افراد زیادی به ما مراجعه میکنند که به خاطر ترس از مالیات، راهاندازی کسب و کار اینترنتی و سایت فروشگاهی خود را به تعویق میاندازند و دنبال راه میانبُر برای دریافت درگاه پرداخت اینترنتی بدون کد مالیاتی هستند! خیالتان راحت! چنین راهی وجود ندارد و شما ملزم به دریافت کد رهگیری مالیاتی هستید.

اما نکته بسیار مهم این است که اگر کسب و کار شما اصولی باشد، میزان دریافت مالیات نسبت به درآمدتان واقعاً ناچیز است. در واقع شما از ترس هزینه کم مالیات، در حال از دست دادن پول زیادی هستید! از طرفی، باید درآمد شما به حد مشخصی برسد تا مشمول پرداخت مالیات شوید و برای درآمدهای پایینتر از سقف تعیین شده، مالیات دریافت نمیشود.

کل فرآیند به این شکل است که شما در سایت سازمان امور مالیاتی کشور ثبت نام میکنید، اطلاعاتتان را وارد میکنید و پس از تکمیل اطلاعات، یک کد رهگیری مالیات دریافت میکنید که یک کد 10 رقمی است. از این کد در ثبت نام برای دریافت درگاه پرداخت یا دستگاه کارتخوان استفاده میکنید. در این مقاله به صورت کامل، فرآیند دریافت کد مالیاتی درگاه پرداخت را با جزئیات و به صورت تصویری توضیح خواهیم داد.

کدام درگاه پرداخت به کد رهگیری مالیاتی نیاز ندارد؟

در مقاله «انتخاب بهترین درگاه پرداخت اینترنتی برای سایت» انواع درگاه پرداخت را توضیح دادیم. دریافت کد رهگیری مالیاتی برای هر نوع درگاه پرداختی الزامی است! در واقع هرکس که میخواهد درگاه پرداخت یا دستگاه کارتخوان دریافت کند، باید تشکیل پرونده مالیاتی داده و کد رهگیری مالیاتی دریافت کند.

همانطور که در مقاله «مراحل دریافت درگاه پرداخت اینترنتی برای سایت» گفته شده، قبل از ثبت نام برای هریک از درگاهپرداختهای مستقیم و واسط، باید کد رهگیری مالیاتی داشته باشید. در غیراینصورت قادر به ثبت نام برای گرفتن درگاه پرداخت نخواهید بود!

گرفتن کد رهگیری مالیاتی برای کدام کسب و کارهای اینترنتی الزامی است؟

به زبان ساده، هر سایتی که بخواهد به درگاه پرداخت متصل شود، باید در سازمان امور مالیاتی کشور ثبت نام کرده و کد مالیاتی دریافت کند. به عنوان مثال پرداخت مالیات برای فروشگاههای اینترنتی با موضوعات زیر الزامی است:

- کسبو کارهای اینستاگرامی

- مشاغل کوچک

- کسبو کارهای خانگی

- کسبوکارهای آموزشی

- فریلنسرها

- طراحان سایت

- کسبوکارهای خدماتی

- فروشگاههای اینترنتی

- گیمرها و استریمرها

- تولید کنندگان محتوا

- برنامهنویسان

- مدرسان دورههای آنلاین

- و …

پس پرداخت مالیات در کسب و کارهای آنلاین که بخواهند درگاه پرداخت اینترنتی یا دستگاه کارتخوان داشته باشند، ضروری است و باید درصدی از سودِ درآمد خود را به عنوان مالیات پرداخت کند. حتی اگر شرکت ثبت شده یا پروانه کسب نداشته باشد!

نکات مهم در مورد دریافت کد رهگیری مالیاتی

- فرقی نمیکند شرکت داشته باشید یا یک کسب و کار شخصی؛ حقیقی باشید یا حقوقی؛ در هر حال برای دریافت درگاه پرداخت و دستگاه کارتخوان موظف به ثبت نام در سامانه امور مالیاتی کشور هستند.

- برای دریافت کد رهگیری مالیاتی به ثبت شرکت، پروانه کسب و سایر مجوزها نیاز ندارید.

- اگر چند کسبوکار مختلف داشته باشید، باید برای هر واحد شغلی یا هر محل، کد رهگیری مالیاتی جداگانه دریافت کنید. مگر در حالتی که همه آنها را با یک نام واحد ثبت کنید.

- اگر برای یک کسبوکار، چند شعبه متفاوت داشته باشید، یک بار ثبت نام کافی است.

- اگر در یک محل، چند فعالیت شغلی متفاوت انجام میشود، یک بار ثبت نام کافی است.

- با یک کد مالیاتی میتوانید چند درگاه پرداخت مختلف دریافت کنید.

- اگر چند سایت مختلف دارید و میخواهید برای هریک درگاه پرداخت بگیرید، کافیست با مشخصات خودتان در سازمان امور مالیاتی ثبت نام کرده و فقط یک رهگیری مالیاتی دریافت کنید. این کد رهگیری برای ایجاد درگاه پرداخت در همه سایتها کافی است. اما اگر به نام کسب و کار یا شرکت ثبت شود، هر سایت کد رهگیری مالیاتی جداگانه میخواهد.

- مالیات بر اساس مبالغ واریزی به تمامی حسابهای شخص محاسبه میشود. در واقع مالیات بر اساس کد ملی است. پس اگر مثلاً درگاه پرداخت سایتتان را به حساب بانک ملت متصل کردهاید، ولی در بانک صادرات هم حساب دارید، برای واریزیهای کلیه حسابها با کد ملی شما، مالیات محاسبه میشود نه فقط برای حساب بانک ملت!

در ادامه، مراحل گرفتن کد مالیاتی برای درگاه پرداخت را به زبان ساده و کاملاً تصویری توضیح دادهایم.

نحوه دریافت کد رهگیری مالیاتی برای درگاه پرداخت به صورت تصویری

سازمان امور مالیاتی کشور این امکان را فراهم کرده که مراحل دریافت کد رهگیری مالیاتی به صورت آنلاین انجام میشود و نیازی به مراجعه حضوری نیست. تمامی مراحل کاملاً رایگان است. طبق راهنمای سایت سازمان امور مالیاتی کشور، مراحل دریافت کد مالیاتی در 4 مرحله زیر خلاصه میشود:

مرحله اول: پیش ثبت نام الکترونیکی

برای پیش ثبت نام به آدرس my.tax.gov.ir مراجعه کرده و روی تب «دریافت اطلاعات کاربری» کلیک کنید.

در این بخش باید کد ملی، تاریخ تولد، شماره تلفن همراه را وارد کنید. سپس یکی از گزینههای ایرانی یا اتباع غیر ایرانی یا اشخاص حقوقی و شرکتها را انتخاب کنید. مراحل ثبت نام برای اتباع خارجی نیز به همین صورت است. فقط قبل از ثبت نام باید به ادارات کل مالیاتی مراجعه کرده و شماره تلفن همراه خود را ثبت نمایند.

پس از نوشتن متن تصویر امنیتی روی دکمه دریافت اطلاعات کاربری کلیک کنید. بلافاصله کد تایید از طریق پیامک برایتان ارسال میشود که باید آن را وارد کرده و روی « ورود به سامانه » کلیک کنید:

پس از تایید شماره تلفن همراه، در کمتر از سی دقیقه نام کاربری و کلمه عبور برای شما ارسال خواهد شد تا در مراجعات بعدی به راحتی وارد سامان شوید. دقت داشته باشد شماره تماس باید به نام خودتان باشد و با کد ملی تطابق داشته باشد. در غیر اینصورت با پیغام زیر روبرو خواهید شد:

پس از کلیک بر « ورود به سامانه » صفحه زیر را مشاهده خواهید کرد. در این صفحه، خلاصه وضعیت مالیاتی شما در نظام مالیاتی کشور نمایش داده میشود. اگر قبلاً در سامانه امور مالیاتی ثبت نام کرده باشید، اطلاعاتش در این قسمت نمایش داده میشود. در غیر اینصورت صفحه زیر را مشاهده خواهید کرد. مشابه تصویر، روی « ایجاد پرونده مالیاتی جدید » کلیک کنید:

در صفحه جدید، اطلاعات خواسته شده در کادر سمت چپ را وارد کنید. در بخش نوع ثبت نام، امکان انتخاب حالتهای ثبت نام انفرادی یا ثبت نام با حداقل یک شریک وجود دارد. بنا بر وضعیت کسب و کارتان، یک مورد را انتخاب کنید. سپس کد پستی و شماره تماس را وارد کنید. در نهایت پس از نوشتن کلمه امنیتی، روی « پیش ثبت نام جدید » کلیک کنید.

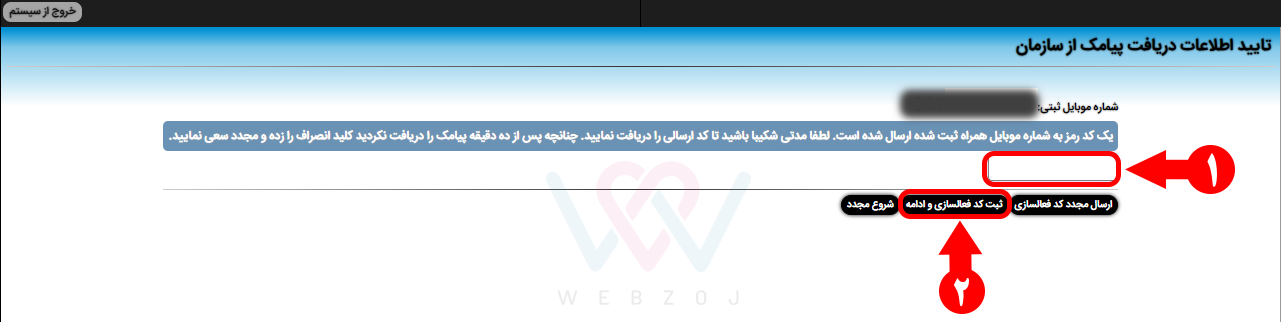

در مرحله بعد باید شماره تلفن همراه خود را تایید کنید. یک کد رمز از طریق پیامک برایتان ارسال شده که باید آن را در کادر قرمز رنگ شماره 1 وارد کرده و بر روی ثبت کد فعالسازی و ادامه کلیک کنید.

در مرحله بعد باید اطلاعات هویتی خود را ثبت کنید. همانطور که در تصویر زیر میبینید، در کادر اول تابعیت خود را مشخص کنید. کادر بعدی مربوط به کد ملی شماست. پس از وارد کردن تاریخ تولد، بر روی «استعلام اطلاعات و ادامه» کلیک کنید. دقت داشته باشید صحت این اطلاعات از طریق ثبت احوال بررسی خواهد شد. پس اطلاعات مندرج بر روی کارت ملی خود را به صورت دقیق وارد کنید. برای اتباع خارجی هم باید شماره فراگیر ثبت شود.

در این مرحله، اطلاعات هویتی شما بررسی شده و صحت این اطلاعات از ثبت احوال استعلام میشود. اگر مغایرتی وجود داشته باشد، از طریق پیامک به شما اعلام خواهد شد.

در بخش اطلاعات پایه ثبت نام، میتوانید اطلاعات استعلام شده را ببینید. در این بخش، 3 قسمت مهم داریم که در تصویر با فلشهای 1، 2 و 3 شمارهگذاری شدهاند. در ادامه هر قسمت را توضیح خواهیم داد.

فلش شماره 1: با کلیک روی ویرایش اطلاعات پایه، فرم اطلاعات مربوط به کسبوکار مطابق تصویر زیر باز میشود:

در بخش ویرایش اطلاعات اولیه، باید اطلاعات درخواستی را با دقت ثبت کنید. این اطلاعات برای اشخاص حقیقی شامل اطلاعات واحد کسبی، پروانه کسب، اتحادیه، نوع شغل و … است و برای اشخاص حقوقی و تشکل ها شامل اطلاعات ثبتی، محل ثبت، نوع شرکت، شماره اقتصادی و … میباشد. پر کردن فیلدهایی که عبارت « اجباری » در کنارشان درج شده است، الزامی است.

در بخش دلیل ثبت نام، دو انتخاب دارید: ثبت کسب و کار جدید، ویرایش کسب و کاری که قبلاً ثبت کردهاید. اگر گزینه دوم را انتخاب کنید، به کد رهگیری ثبت نام قبلی نیاز خواهید داشت و در ادامه اطلاعات مورد نظرتان را ویرایش میکنید.

احتمالاً شما اولین بار است که میخواهید در سامانه امور مالیاتی ثبت نام کنید. پس گزینه اول، یعنی ثبت کسب و کار جدید را انتخاب خواهید کرد. همانطور که در تصویر بالا میبینید، باید نام کسبوکارتان را بنویسید و نوع کسبوکارتان را انتخاب کنید. ممکن است نوع کسبوکار شما در گزینهها نباشد، در این صورت «سایر» را انتخاب کنید. بخشهای بعدی مربوط به اطلاعات مربوط به اتحادیه، پروانه کسب، کد بیمه و … است. اگر کسبوکار خانگی دارید، پر کردن این قسمتها لازم نیست.

پس از پُر کردن موارد ضروری مثل تاریخ شروع فعالیت و تلفن ثابت، روی دکمه ثبت کلیک کنید.

فلش شماره 2: در این قسمت باید اطلاعات اعضا و شرکا را ثبت کنید. اگر شریکی ندارید، درصد سهم شما 100% خواهد بود.

فلش شماره 3: در این قسمت نواقص اطلاعاتی را میتوانید مشاهده کنید. اطلاعات ناقص در این بخش با رنگ قرمز نمایش داده میشود.باید روی هر مورد کلیک کرده و اطلاعات خواسته شده را تکمیل کنید. به عنوان مثال، با کلیک روی اولین مورد که ثبت محل اقامتگاه است، یک نقشه برای شما باز میشود که باید محل کار خود را روی نقشه تعیین کنید. اگر کسب و کار خانگی دارید و دفتر کار ندارید، آدرس محل سکونتتان را ثبت کنید.

حوزه مالیاتی شما با توجه به موقعیت جغرافیایی تعیین شده روی نقشه تعیین خواهد شد. پس در درج موقعیت جغرافیایی دقت کنید.

دقت داشته باشید آدرس و کدپستی که ثبت میکنید باید با آدرس و کدپستی ارائه شده در هنگام ثبتنام برای درگاه پرداخت، یکسان باشد.

پس از ثبت این اطلاعات،مجدداً به صفحه اطلاعات پایه ثبتنام برمیگردید. اگر باز هم در بخش نواقص اطلاعات، مورد قرمز رنگی میبینید، روی هریک کلیک کرده و اطلاعات درخواستی را وارد کنید.

قبلاً در این بخش، باید وضعیت مشمول ارزش افزوده را تعیین میکردید. ولی با تغییر قوانین مالیات، این بخش حذف شده است. در واقع پس از تعیین نوع کسبوکار، با توجه به درآمد سالیانه برای شما ارزش افزوده در نظر گرفته خواهد شد. اگر درآمد شما از حد نصاب تعیین شده توسط سازمان امور مالیاتی کمتر باشد، مالیات پرداختی شما صفر خواهد بود.

پس از اینکه تمامی موارد قرمز رنگ که در قسمت نواقص اطلاعاتی درج شده را برطرف کردید، کلید « تایید نهایی اطلاعات» ظاهر خواهد شد.

برای اطمینان، مجدداً همه اطلاعات وارد شده را بررسی کنید. اگر از صحت اطلاعات مطمئن هستید، روی دکمه «تایید نهایی اطلاعات» کلیک کنید. با فشردن این دکمه، تمامی اطلاعات به صورت فشرده به شما نمایش داده میشود.

بار دیگر اطلاعات را بررسی کنید. اگر اطلاعات مورد تایید شما هستند، روی دکمه «تایید نهایی و دریافت کد رهگیری» کلیک کنید. دقت داشته باشید پس از کلیک روی این دکمه، امکان ویرایش اطلاعات تا تعیین تکلیف سازمانی وجود ندارد. پس قبل از کلیک روی دکمه تایید نهایی، اطلاعات ثبت شده را مجدداً با دقت بررسی کنید.

پس از کلیک روی «تایید اطلاعات و دریافت کد رهگیری»، یک کد 10 رقمی به شما نمایش داده میشود که در واقع کد رهگیری ثبت نام شما در سایت سازمان امور مالیاتی کشور است. این کد بسیار مهم است و در مراحل بعدی به آن نیاز خواهید داشت. پس حتما از صفحه حاوی کد رهگیری مالیات، عکس بگیرید و کد را در جایی مطمئن یادداشت کنید.

تا اینجا مرحله پیش ثبت نام تکمیل شده است. اطلاعات شما مورد ارزیابی قرار خواهد گرفت. در این ارزیابی، اطلاعات هویتی اعضا و شرکا استعلام شده و صحت آنها بررسی خواهد شد. همچنین آدرس درج شده به کمک شرکت ملی پست مورد سنجش قرار میگیرد.

اگر در اطلاعات ثبت شده مغایرتی وجود داشته باشد، از طریق پیامک به شما اطلاعرسانی خواهد شد. در این صورت باید مجدداً وارد سامانه پیش ثبت نام شده و اطلاعات خود را اصلاح کنید.

اگر اطلاعات درج شده تایید شود، یک پیامک مشابه تصویر زیر برای شما ارسال میشود که حاوی نام کاربری و کلمه عبور است.

به این اطلاعات در بخشهای بعدی و در بسیاری از سیستمهای سازمان امور مالیاتی کشور نیاز خواهید داشت. پس از دریافت این اطلاعات، میتوانید وارد مرحله ثبت نام الکترونیکی شوید.

مرحله دوم: ثبت نام الکترونیکی

پس از پیش ثبت نام، مرحله بعدی برای دریافت کد رهگیری مالیاتی برای درگاه پرداخت و دستگاه کارتخوان، ثبت نام الکترونیکی است. با مراجعه به آدرس register.tax.gov.ir ( این لینک در پیامک ارسال شده نیز درج شده است) مراجعه کنید و در ستون سمت چپ، نام کاربری و کلمه عبور را وارد کنید. نام کاربری و کلمه عبور، در پیامک ارسال شده توسط سازمان امور مالیاتی (در پایان مرحله پیش ثبتنام) نوشته شده است. بعد از وارد کردن اطلاعات، روی دکمه «ورود» کلیک کنید:

بعد از کلیک روی ورود، صفحه زیر را مشاهده خواهید کرد. ممکن است نمایش صفحه برای اشخاص حقیقی و حقوقی، کمی متفاوت باشد.

مشابه مرحله پیش ثبت نام، متون قرمز رنگ، نقص اطلاعات را نمایش میدهند. روی هریک کلیک کرده و اطلاعات را تکمیل کنید. همچنین میتوانید برای ویرایش اطلاعات و ثبت نام الکترونیکی، روی دکمه «ثبت نام و ویرایش اطلاعات» کلیک کنید. با انجام این مراحل، صفحه زیر را مشاهده خواهید کرد:

در این بخش میتوانید روی هریک از تبهای اطلاعات پایه، شعب، شرکا، پروندهها، فعالیت، حسابها و مجوزها کلیک کرده و اطلاعات را ویرایش و تکمیل کنید. تب اطلاعات پایه، غالباً همان اطلاعاتی است که در مرحله پیش ثبت نام وارد کردهاید. اگر کسبوکار شما دارای شعب، کارخانه، انبار و … است، در تب شعب اطلاعات آنها را ثبت کنید. اگر به عنوان شخص حقیقی ثبت نام کردهاید که اطلاعاتتان در مرحله پیش ثبتنام دریافت شده است. اما اگر به عنوان تشکل یا شخص حقوقی ثبت نام کردهاید، باید در تب شرکا اطلاعات اعضا را درج کنید.

در تب فعالیتها، اطلاعاتی در مورد فعالیت کسبوکارتان درج میشود. اگر چند فعالیت مختلف دارید، باید لیستی از آنها را به صورت درصدی ارائه دهید.

ثبت اینتا کد در تب فعالیتها انجام میشود. بطور خلاصه، اینتا کد، کدی است که هرساله از طرف دارایی برای مشاغل مختلف تعریف میشود. اینتا کد تعیین میکند با توجه به نوع کسبوکارتان، مشمول چند درصد مالیات خواهید شد. پس انتخاب اینتا کد به صورت صحیح، بسیار مهم است. برای تعیین اینتا کد، روی تب فعالیتها کلیک کنید.

در بخش «لیست فعالیتها بر اساس اینتاکد» ، افزودن فعالیت جدید را انتخاب کنید.

در بخش جستجو در عناوین کدها (فلش شماره 1) میتوانید اینتاکد را وارد کنید. اگر نمیدانید اینتا کد مربوط به کسبوکار شما چند است، روی جستجو کلیک کنید و در جدول، اینتا کد مرتبط با شغلتان را بیابید. همچنین میتوانید با کمک منوهای کرکرهای (فلش شماره 2)، اینتاکد مرتبط با کسب و کارتان را بیابید.

دقت داشته باشید انتخاب گزینه سایر، ممکن است درصد مالیات شما را بالاتر از حالت واقعی ببرد. پس سعی کنید حتماً اینتاکد شغلتان یا نزدیک به شغلتان را پیدا کنید. حتی اگر لازم است بهتر است از اداره مالیات نزدیک به محل سکونتتان کمک بگیرید. انتخاب خودسرانه یا اشتباه اینتا کد تبعات زیادی برای شما خواهد داشت!

در بخش فلش شماره 3، در مورد فعالیتتان توضیح مختصری بنویسید. در بخش درصد فعالیت (فلش شماره 4)، اگر این کسب و کار، کل درآمد شما را ایجاد میکند، 100 درصد را انتخاب کنید. در نهایت روی دکمه ثبت کلیک کنید.

در تب حسابها و مجوزها هم اطلاعات مربوط به حساب و مجوزها درج میشود.

پس از تکمیل اطلاعات در همه تبها، به تب اطلاعات پایه برگردید. اگه نقص اطلاعاتی نداشته باشید و همه نواقص قرمز رنگ را تکمیل کرده باشید، کلید “تایید نهایی” ظاهر میشود:

پس از کلیک روی ثبت نهایی، اطلاعات به صورت فشرده به شما نمایش داده خواهد شد. پس از بررسی صحت اطلاعات، گزینه تایید اطلاعات را انتخاب کنید. دقت داشته باشید پس از فشردن تایید اطلاعات، امکان ویرایش اطلاعات تا تعیین تکلیف توسط سازمان وجود نخواهد داشت.

سپس اطلاعات شما مورد بررسی قرار خواهد گرفت. پس از بررسی، نتیجه از طریق پیامک به شما اطلاع داده میشود. اگر مشکلی وجود داشته باشید، میتوانید مجدداً اطلاعات را ویرایش کنید. اگر مغایرتی در اطلاعات وجود نداشته باشد، پرونده شما در وضعیت ثبت نام کامل قرار خواهد گرفت. در این حالت شما میتوانید از خدمات الکترونیکی سازمان امور مالیاتی کشور استفاده کنید.

سوالات متداول در مورد دریافت کد رهگیری مالیاتی

کد رهگیری ثبت نام در سامانه مالیاتی را فراموش کردهام!

نگران نباشید. شما میتوانید با مراجعه به لینک register.tax.gov.ir/Pages/Login/ForgetFollowCode ، کد ملی و شماره تماس تایید شده در هنگام ثبت نام را وارد کنید.

اگر این اطلاعات را به صورت صحیح وارد کنید، کد رهگیری از طریق پیامک برای شما ارسال خواهد شد.

با دریافت کد رهگیری مالیاتی، برای کسب و کار من چطور مالیات محاسبه میشود؟

کد رهگیری مالیاتی به درگاه پرداخت سایت و دستگاه کارتخوان متصل میشود. بنابراین میزان تراکنشهای شما مشخص است و براساس نوع کسب و کار و میزان تراکنشها، مالیات محاسبه میشود. بانک مرکزی اطلاعاتی مثل مانده اول دوره، وجوه واریزی، وجوه برداشتی، مانده پایان دوره را در اختیار سازمان مالیات قرار میدهد.

در نهایت با توجه به اطلاعات بانک مرکزی و اینتاکد، دارایی مالیات سال گذشته را محاسبه خواهد کرد.

اگر مالیات را پرداخت نکنم، چه اتفاقی میاُفتد؟

در اولین قدم، درگاه پرداخت و دستگاه کارتخوان شما دچار مشکل میشود. مثلاً اگر درگاه پرداخت با مشکل روبرو شود، کاربر نمیتواند از سایت محصول بخرد و فروش سایتتان را از دست خواهید داد. همچنین اگر مالیات دیر پرداخت شود، جریمه خواهید شد و باید هزینه جریمه را جداگانه پرداخت کنید.

کد اقتصادی و کد رهگیری مالیاتی چه تفاوتی با هم دارند؟

در شروع هر فعالیت اقتصادی، باید کد اقتصادی دریافت شود. حتی اگر درگاه پرداخت یا دستگاه کارتخوان نداشته باشد. کد اقتصادی یک کد 12 رقمی و کد رهگیری مالیاتی یک کد 10 رقمی است. برای کسب و کارهای اینترنتی، مدرسین آنلاین و مشاغل آنلاین کوچک و … دریافت کد اقتصادی الزامی نیست.

اینتا کد چیست و چه تاثیری در میزان مالیات دارد؟

اداره دارایی، هر ساله جدولی تحت عنوان جدول اینتاکد ارائه میدهد که برای هریک از مشاغل و کسبوکارها، یک کد به نام اینتا کد تعیین کرده است. اینتا کد تعیین میکند چند درصد از سود کسب و کار شما مشمول مالیات میشود. پس انتخاب دُرست اینتا کد بسیار مهم و در تعیین میزان مالیات موثر است. در مقاله روش دریافت اینتاکد را توضیح دادیم.

آیا درگاه پرداخت بدون نیاز به کد رهگیری مالیاتی وجود دارد؟

خیر! طبق قانون جدید، همه کسبوکارها باید برای دریافت درگاه پرداخت یا دستگاه کارتخوان، کد رهگیری مالیاتی دریافت نمایند.

اگر فروش پایینی داشته باشم، باز هم باید مالیات پرداخت کنم؟

باید درآمد شما از یک میزان مشخص بالاتر باشد تا مشمول مالیات شوید. این میزان هرسال متفاوت است. پس نگران نباشید برای درآمدهای پایین، لازم نیست مالیات پرداخت کنید. ولی دریافت کد رهگیری مالیاتی ضروری است.

کسب و کار من تعطیل شده، امکان حذف پرونده مالیاتی وجود دارد؟

بله. به آدرس my.tax.gov.ir مراجعه کنید. نام کاربری و کلمه عبور را وارد کنید. وارد پروفایل خود در سایت سازمان امور مالیاتی کشور شوید و پرونده مالیاتی مورد نظرتان را غیرفعال کنید.

کد رهگیری مالیاتی و اینماد باید به نام یک شخص باشد؟

بله، باید اطلاعات درج شده در سایت مالیات، اینماد و درگاه پرداخت با هم تطابق داشته باشد. برای دریافت اینماد میتوانید به مقاله «راهنمای کامل دریافت نماد اعتماد الکترونیکی» مراجعه کنید.

چطور میتوانم بفهمم پرونده مالیاتی من در چه مرحلهای است؟

کافیست وارد آدرس my.tax.gov.ir شوید. نام کاربری و کلمه عبور را وارد کنید تا وارد حساب کاربری خود شوید.

پس از ورود، از سمت راست گزینه پروندههای عملکرد و ارزش افزوده را انتخاب کنید. بالای هر پرونده، در سمت چپ، نوشته شده که آن پرونده در گام چندم قرار دارد.

پس از دریافت کد رهگیری مالیاتی، میتوانید برای دریافت درگاه پرداخت مورد نظرتان اقدام کنید. سپس به راحتی درگاه پرداخت را به سایت متصل کرده و فروشگاه اینترنتی خود را راهاندازی کنید. همانطور که در این مقاله خواندید، دریافت کد رهگیری مالیاتی بسیار ساده است. همه چیز برای ساخت یک فروشگاه اینترنتی آماده است. کافیست با استفاده از دوره «وردپرس پلاس» سایت خود را بسازید و لذت کسب درآمد خودکار از سایتتان را تجربه کنید😍.

اگر در مورد ثبت نام در سایت مالیات و دریافت کد رهگیری مالیاتی سوالی دارید، در قسمت دیدگاهها مطرح کنید تا در سریعترین زمان ممکن پاسخگوی سوالاتتان باشیم.

امتیاز 5 از 2 رای

اولین نفری باش که امتیاز خودت رو ثبت میکنی!

پس از بررسی سریع و پاسخگویی توسط کارشناسان، به شما اطلاعرسانی میگردد.